FOMC會議之後,市場對於2024年進行三次降息的樂觀預期得到了重申,預計聯邦基金利率將在2024年6月下調。根據截至3月28日的CME聯儲局觀察(CME Fed Watch)統計數據顯示,6月降息25個基點或更多的可能性超過60%。

聯儲局在結束上一個緊縮週期時採取了以下措施:

- 調整資產負債表縮減:聯儲局宣布提前兩個月結束了資產負債表縮減過程,也被稱為量化緊縮。

- 降息:聯儲局宣布將目標利率下調25個基點,降至2.25%至2.50%。這是自2008年以來聯儲局首次降息。

在今年3月的FOMC記者會上,鮑威爾並未明確表示降息的時機,並再次強調了「數據依賴」(Data dependency)政策的重要性。然而,一些聯儲局成員對於降息表達了鷹派立場。

例如,美國聯儲局理事沃勒(Christopher Waller)在3月27日表示,聯儲局不應急於減息,強調近期經濟數據為押後減息或降低今年減息次數提供理據。麗莎·庫克(Lisa Cook)在3月25日呼籲謹慎降息。而米歇爾鮑曼(Michelle Bowman)在3月7日表示,美國經濟還沒有到美聯儲應該降息的地步。

然而,對於退出量化緊縮(即縮減資產負債表)的計劃,鮑威爾的訊息非常明確。他表示:「我們討論了與縮減證券持有量速度相關的問題。雖然我們今天沒有就此做出任何決定,但委員會的總體感覺是,盡快放慢減少資產持有量的速度是適當的。」他使用了「盡快」(fairly soon)這個詞語,表示這是一個肯定且可操作的詞彙。

我們預計聯儲局將在5月或6月的會議上放緩量化緊縮計劃。實際的時機將在很大程度上取決於即將公布的通脹數據。如果聯儲局在6月的會議上宣布放緩降息計劃,他們可能需要2-3個月的時間來觀察其對經濟的影響,然後再採取進一步的寬鬆行動,即降息。因此,我們預計首次降息的時間將是在9月24日。這符合我們在之前的文章中的預期。

鴿派的聯儲局成員變得更加「鷹派」

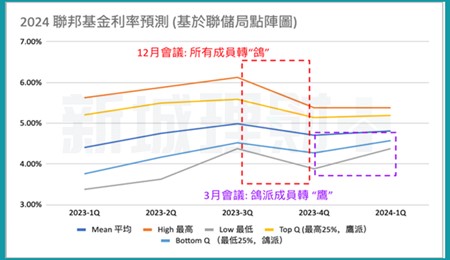

聯儲局點陣圖是一張圖表,記錄了每位聯儲局官員對央行未來幾年關鍵短期利率的預測。所有19名聯儲局成員每季度公布利率預測。透過簡單平均、頂部(Top quantile)成員的預測(鷹派成員)和底部(Bottom quantile)成員(鴿派成員)的預測的預測來分析該圖表。

2024年聯邦基金利率預測(圖片根據聯儲局點陣圖繪製)

在2023年12月,幾乎所有成員都下調了對2024年及以後利率的預測。然而,在2024年3月,聯邦基金利率預測的最低數字平均從2023年第四季的4.27%上升到2024年第一季的最高值4.57%,這意味著聯儲局降息76個基點,而鷹派成員的預測並未改變。

我們預計這些鴿派成員將逐漸接受通脹可能比預期更為嚴重的現實。因此,2024年底的聯邦基金利率將高於當前點陣圖平均預測的4.81%。因此,降息25-50個基點比降息75個基點更為可行。

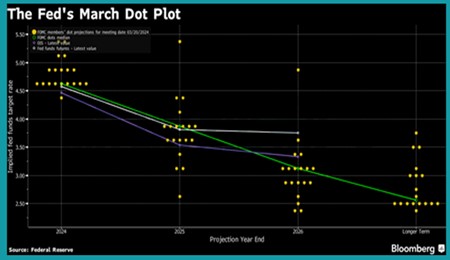

2024年3月聯儲局點陣圖

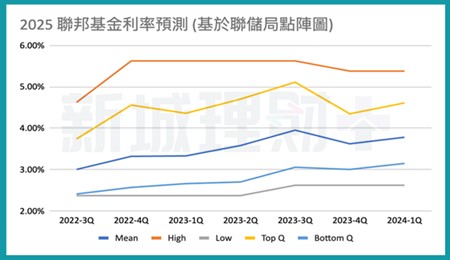

2025年聯邦基金利率預測(圖片根據聯儲局點陣圖繪製)

鮑威爾在3月24日的FOMC新聞發布會上表示,政策利率可能在本次緊縮週期中達到峰值,如果經濟按照預期發展,那麼開始放鬆政策限制可能是適當的。他還指出,今年某個時候,經濟前景存在不確定性,但聯儲局仍高度關注通脹風險。如果合適,將準備在更長時間內維持聯邦基金利率目前的目標區間。因此,利率「持續走高」可能是這個寬鬆週期的走向。

這是我們對聯儲局即將採取的寬鬆行動的預期:

- 5月/6月:預計量化緊縮放緩,聯儲局應監測市場2-3個月

- 9月:大選前夕,聯邦基金利率首次調降25個基點

- 11月:量化緊縮結束

- 12月:可能再次降息25個基點

對市場的潛在影響

- 由於降息幅度低於預期,股市可能令人失望,市場在五月/六月有可能有潛在壓力

- 量化緊縮放緩應有利於長期債券(按照2019年「量化緊縮」放緩的經驗)

- 在 8 月/9 月,市場會從新預測首次聯邦基金利率在9月降低,推動市場往上

美股期權交易戰略專家 張永恒

張永恒(Wallace),CFA,是一位經驗豐富的分析師,擁有超過15年的行業經驗,連續多年以來,他被權威刊物評為頂尖的互聯網分析師,並參與了13家上市公司的成功上市籌集工作。

在過去幾年中,Wallace從行業研究發展到宏觀量化分析,並開發了一套成功的美股期權交易戰略。他的投資組合在連續多個季度中保持增長,2023年增長率達到了23%。他希望在這裡與大家分享如何運用期權來提升投資組合的增長,並降低風險。無論是在牛市熊市,他希望大家都能夠獲得收益。