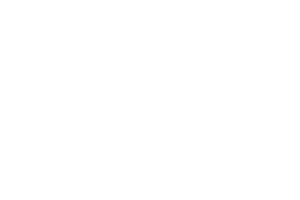

市場市寬分析證實市場已進入回調階段。我們專有的市場市寬分析追蹤美國上市股票高於關鍵移動平均線 (MA) 的百分比,包括 20MA、50MA、100MA 和 250MA。在多頭市場中,短期移動平均線首先上升,然後是長期移動平均線。相反,在熊市中,這種趨勢是相反的。 我們認為,基於均線的市場市寬的整體趨勢很好地代表了市場的短期和近期方向。

長期市寬變壞

長期均線是未來幾個月市場趨勢的重要指標。4月2日(週五),美股在100MA上方的比例(100MA%)跌破250MA%(稱為「死亡交叉」),並在該水準下方維持了五個多交易日。這證實了死亡交叉的發生,即100MA%跌破 250MA%,顯示長期看跌訊號。 2023年8月17日也曾發生類似事件,當時 100MA% 跌破 250MA%。在此期間,市場最大跌幅為7.7%,並於2023年10月27日達到最低點。以此歷史形態作為未來趨勢的參考,我們預期100MA反彈至250MA%上方至少需要1-2個月的時間。 因此,市場進入下跌趨勢,我們預期未來1-2個月將有更多上市股票跌破100MA甚至250MA。

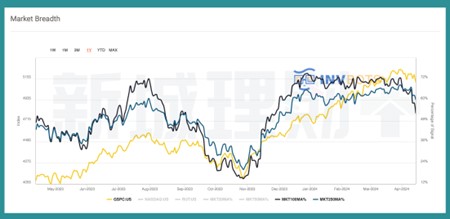

短期市寬預示反彈機會

在任何市場下跌趨勢中,大幅反彈都是很常見的,而短期移動平均線,如 20 移動平均線(美國股市高於 20 移動平均線的百分比),可以作為潛在反彈的有用衡量標準。

在整個2022年和2023年,每當20MA%跌入15-20%區域時,標準普爾500指數(SPX)就會經歷大幅反彈。20MA%在3月28日達到高峰70.18%,並逐漸回落至4月12日20.37%。

鑑於地緣政治風險上升,我們預計 20MA% 本週將進一步下跌,尤其是週一。 然而,根據前幾年觀察到的模式,本週內可能會大幅反彈。這種反彈的持續時間將取決於基本面和市場情緒,但可能會持續 1-2 週。

考慮到市場已進入下跌趨勢的分析,我們將謹慎對待任何潛在的反彈,並利用機會減倉。

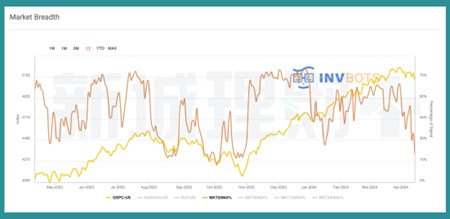

等權重ETFs

除了我們專有的市場方法外,投資人還可以利用等權重 (equal weighted) ETF作為衡量市場市寬的代理。由於標準普爾500指數和納斯達克指數通常是市值加權指數,大盤股公司的走勢往往主導這些指數,無法反映中小型股公司的表現。等權重指數匯總每隻股票的股價,並將其乘以分配給每隻股票的權重。例如,RSP是著名的等權重ETF,其中包含標準普爾500指數中的所有股票,權重相同。同等權重顯著增加了較小的標準普爾500指數股票(其中許多被視為中型股)的代表性,從而導致投資組合的貝塔值更高。

然而,同等權重也會降低集中度,從而降低與任何單一股票相關的風險。 截至4月12日收盤,標普500指數和那斯達克指數仍維持在50MA上方,但所有等權重ETF已下跌50MA。這表明市場市寬正在惡化,因為小型股公司表現不佳,這是市場狀況惡化的一個警訊。

美股期權交易戰略專家 張永恒

張永恒(Wallace),CFA,是一位經驗豐富的分析師,擁有超過15年的行業經驗,連續多年以來,他被權威刊物評為頂尖的互聯網分析師,並參與了13家上市公司的成功上市籌集工作。

在過去幾年中,Wallace從行業研究發展到宏觀量化分析,並開發了一套成功的美股期權交易戰略。他的投資組合在連續多個季度中保持增長,2023年增長率達到了23%。他希望在這裡與大家分享如何運用期權來提升投資組合的增長,並降低風險。無論是在牛市熊市,他希望大家都能夠獲得收益。