美國政府所提出的「對等關稅」政策,引發金融市場對前景的擔憂,紛紛減持自己的風險資產,一時間,在強大賣盤的影響下,先是股票市場出現顯著的下跌。一般的情況下,跑向避風港的市況會令股弱債強。可是,在隨後的債市中,我們看到的卻是債市孳息率向上攀升,債價下跌。美債的無風險特質並沒有給完美呈現出來。大家給予的解釋有許多,有說是因為主權國家在市場拋售,有說是對沖基金因應付虧損而作出的相關套現行動,但筆者更相信是「債券守護者」(bond vigilante)的相關觀點所致。當投資者意識到國債水平不斷上升,政府財赤結構未見起色,再加上近期關稅政策所帶來經濟增長不確性,投資者對相關投資索取更高風險溢價的意圖似乎明顯不過。因此,單純順應投資書本中提及,將無風險資產跟美國國債畫一個等號的年代是否是時候要破呢?

這世界就像突然停頓了

現時,關稅新政暫緩實施90日,為投資市場帶來一時喘息的機會。但由於對中國實施的關稅保持,兩國直接貿易的往來即時受到影響。從事製造業的友人都紛紛表示,對現時的關稅無所適從。以往2018年的關稅,幅度在10-15%之間,香港出口商主動減少部份產品價格,入口商通過加零售價去吸收部份的關稅影響,再加上人民幣在同期的貶值,大家才可以在保量保利潤的情況下,勉強渡過難關。但今次的關稅幅度,無論是最初的34%,或是後來拳來拳往的245%,都已經遠遠超出每一種產品整條生產鏈上任何一個參與單位可能承受的範圍。

因此,不少評論都認為,這種高關稅並不可能長期存在。換句話說,這只是把各關係方拉到談判桌去的一個手段。所以,在市場中,大家不時會聽到某某地區與美國進行了新一輪的貿易談判,這些消息亦為欠缺方向市場偶而注入一些動能,亦為一些能早著先機的人士創造了發財好機會。

可是,金融市場這樣的表現並未完全反映實質經濟活動的改變。因為,談判時間愈耗得久,實體經濟的每一員就更無所適從。要麼大家就提前下單去迴避往後風險 (所以就創造了中國第一季GDP 5.4%強於平均的增長), 要麼大家只好輪休去靜待後續明朗的局面。這種強強的神仙對決,坦白的說,並不是一時三刻就能完成。哪吒不認天命與天拼也要兩集去交代,這種仙界的拉鋸,恐怕受苦的只會是我們 – 需要人間煙火的凡人 !

仙界一日 人間千年

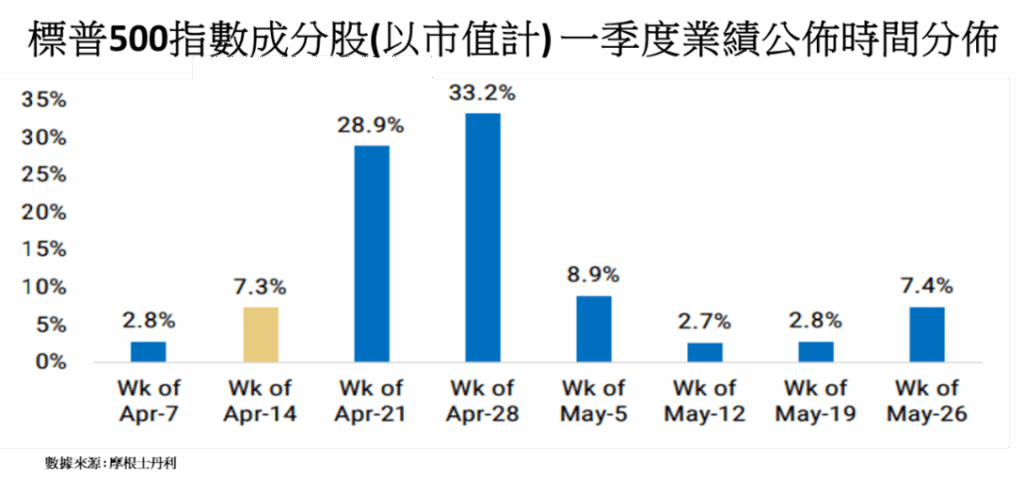

大家除了留意這些神仙對話外,看公司基本面,還是王道 ! 有劵商做了一個統計 :

從上圖可以看出,從4月21日至5月2日這兩周內,超過60%總市值的標普500指數成分股公司將會公佈她們的第一季業績。雖然整體第一季公司的業務並沒有受到剛推出的「對等關稅」政策直接影響,但在業績交流會中,公司管理層將透露的公司未來指引 (Guidance) 就會起關鍵作用。到底公司管理層是怎樣預判關稅政策發展的走向,根據這樣的估算中,他們又是如何帶領公司走過這個仙界帶給人間的歷練呢 ?

筆者認為,如果公司管理層輕視這次事件可能為公司帶來的負面影響,而未有為此作出適當的對策和調整的話,公司往後的路就會更為難行,筆者亦會避免投資相關的股票。筆者並非完全對後市悲觀的,因為,我相信最終的方案是可以談得成的。

只不過,「時間」是一項對先提出貿易糾紛一方不利的因素,因為她是有關貨品和服務的最終用家,談判時間一長,用家需求未能滿足的壓力亦隨之而起。聰明的讀者可能會立刻說道 : 她們可以跑別的生產地去補購噢 ! 但想深一層,如果便宜替代品垂手可得的話,也不會形成今天這樣貿赤的狀況了 ! 因此,如果你細聽“神話”(神仙對話) ,一邊總愛說協議快要達成了,但另一邊卻不一定會有很積極回應,也就是因為這個道理。在事件未能明確前,提供出口的乙方也不好受。因此,像中國這些被針對的出口地區,政府會採取更積極的本地經濟提振計劃,去盡量減輕事件對企業的沖擊。相對其他出口地區而言,中國在兩會後的準備更為完善,這亦解釋了中港股市相對較強的表現。

作為凡人的我們,未來的日子殊不簡單,有可能度日如年 !

【關於 #何國良】

何國良 Patrick Ho 出生於香港,現任中原家族辦公室首席投資顧問,曾任沛達投資管理有限公司基金經理,香港賽馬會會員。畢業於香港中文大學,獲得統計學學士和統計學哲學碩士學位。

曾長期擔任明報財經網《基金看天下》專欄作者, 新城電台節目《理解投資》主持人,滬港通投資者教育講座主講者,曾任香港特許金融分析師學會董事,二十餘年致力投入香港內地投資者教育工作。