鑑於政府強勁的財政和貨幣刺激措施,預計恒生指數未來兩週將繼續大幅波動;然而,這種波動性可能低於截至9 月22日當週的波動性。的波動性可能會低於該閾值,遵循 COVID 後觀察到的歷史模式。

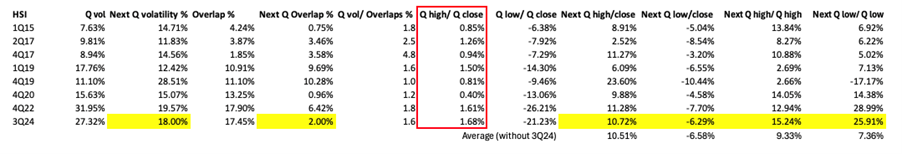

自2015年以來,只有五個季度,包括2024年第三季度,季度高點僅超過季度收盤價1%。因此,基於以下假設,我們預計24 年第4 季恒指交易區間將在24,764點至20,960點之間:下一季波動性較高、季度重疊率較低、下一季高點/收盤點百分比較高。

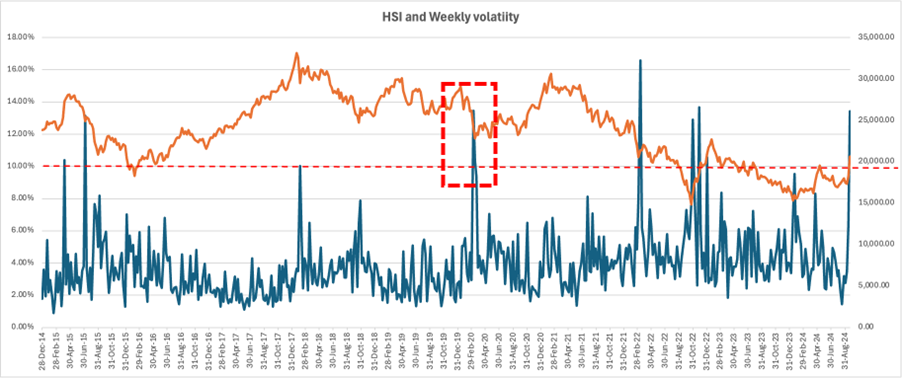

每週波動性-未來兩週仍處於高位

截至2024年9月22日當週,恒生指數週波動幅度為13.4%,自2015年至今排名第四。自2015年以來,恒生指數(HSI)曾有11次每週波動超過10%,意味著只有2%的機會。除一例外,所有高波動性週恒指表現都是一次性的一週。因此,高波動週僅出現一次,波動率隨後在下週下降。恒指連續8個單周高點波動的平均週波幅為10.9%,後續週波幅將回落至3.28%。

2020年3月(新冠疫情期間),恒指連續3 週出現高波動-13.46%(20 年3 月8 週)、10.37%(20 年3 月15 日週)和9.35%(20 年3 月22 日週) )。在經歷了第一週的極高波動之後,接下來兩週的周波動率依序下降,遵循單高波動週的格局。鑑於政府強有力的財政和貨幣刺激,預計恒生指數未來兩週將維持高波動性,但如果遵循2020年3月的模式,未來兩週的波動性將低於9月22日當週的波動性。

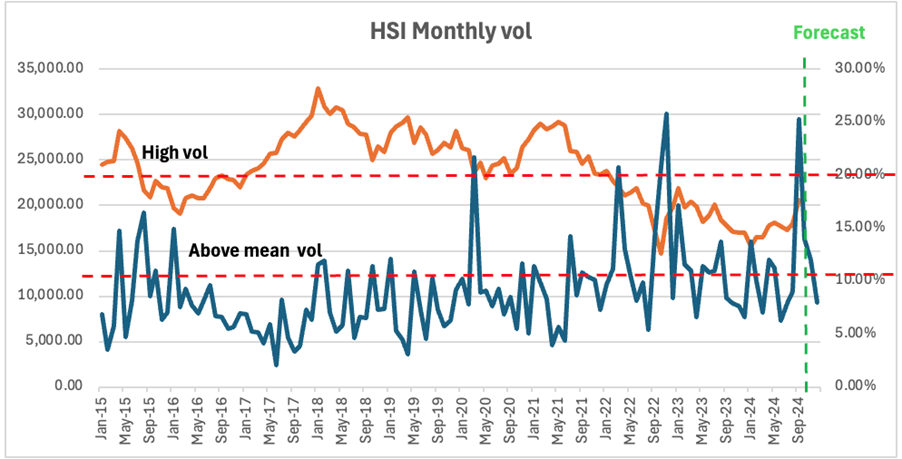

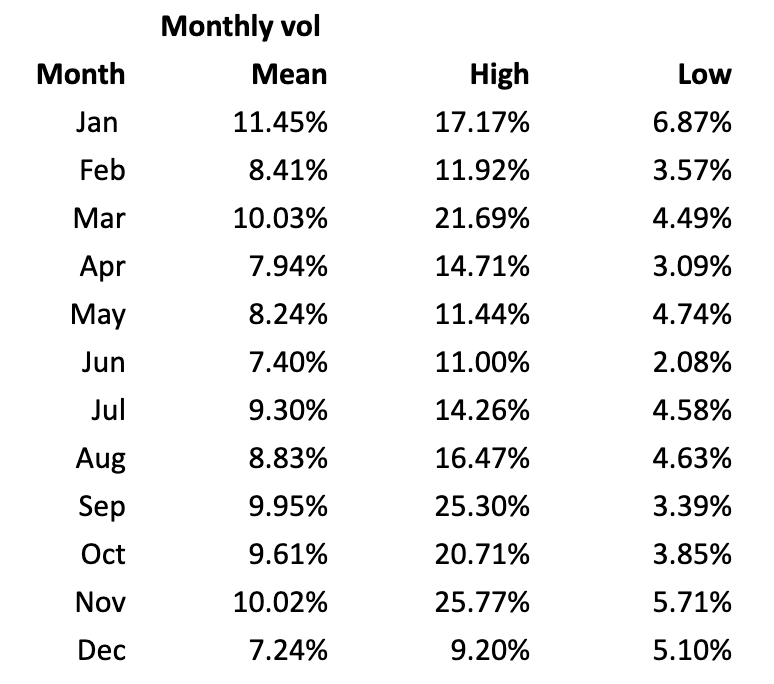

每月波動率:10月/11月波動較大,12月波動較小

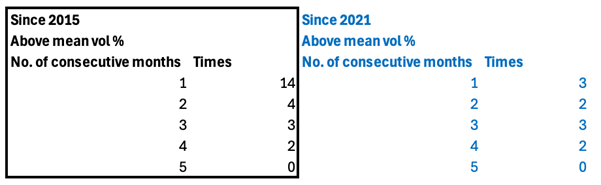

恒生指數(HSI)長期平均月波動率為8.98%(2015年至今)及9.97%(2019年至今)。在這個分析中,我們定義了兩個等級的月波動性:高波動性 (> 20%) 和高於平均波動性 (> 10%)。自 2015 年以來,出現了 39 起高於平均值的波動性事件(發生率為 33%)和 5 起高波動性事件(發生率為 4%)。 2024年9月,月波動率達25.30%,創下2015年以來第二高。(最高是2022年11月份的25.77%)

2015 年以來的大多數高波動事件都是單月事件。通常,在一個月的波動率高於平均值之後,下個月的波動率往往會降至 10% 以下。然而,關注2021年至今的時期,我們觀察到所有連續三、四個月的高波動發生,以及連續兩個月發生的一半都發生在這個時間範圍內。這顯示疫情過後市場變得更加波動。因此,有理由預期 10 月和 11 月的月波動率將超過 10%,而 12 月的波動率可能會低於該閾值。

就長期個人每月波動率分析而言,11 月歷史上是波動率第三高的月份(平均值:10.02%,範圍:25.77% – 5.71%),而10 月是第四高(平均值: 9.61%,範圍:20.71) % – 3.85%)。相較之下,12 月的月波動性通常最低(平均值:7.24%,範圍:9.20% – 5.10%)。根據這項分析,我們預計 10 月、11 月和 12 月的月波動率分別為 14.00%、12.00% 和 8.00%。我們預計季度高峰將出現在 2024 年 11 月,而季度恒指的底部將出現在 2024 年 12 月,所以12月份有可能是调整月份。

24 年第 4 季交易範圍:24,764 – 20,960

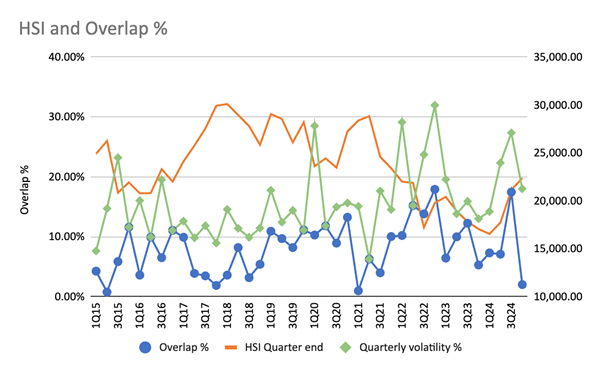

24年第三季度,恒生指數於9月30日收盤,季度收盤點非常接近季度高點,相差不到2%。自2015年以來,只有8個季度,包括2024年第三季度,季度高點僅超過季度收盤價2%。根據前7個季度模式的分析,我們確定了三個主要發現和假設:

i) 下一季的高波動性:我們預期 24 年第四季的波動性將保持在較高水平,因此我們將季度波動性的基本假設設定為 18%,高於長期平均水平。

ii) 低季重疊百分比:重疊百分比衡量目前季度和前幾季之間的交易範圍重疊。從歷史上看,過去四個季度中有三個季度的下一季重疊率較低。我們對 2024 年第四季的基本假設是 2% 的重疊。

iii) 下一季的高點/收盤率較高:如果當季的高點/收盤價較低,我們預計下一季的高點/收盤價將會更高。也就是说,12月底恒指的收盘指数,应该会比4季度高点低大约10%左右。

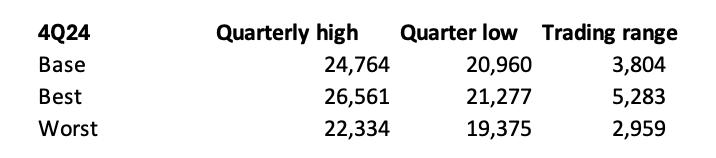

根據這些調查結果,我們預計 24 年第 4 季恒生指數交易區間將在 24,764 點至 20,960點之間(基本情況假設)。

恒指2Q24交易區間預測(情境分析)

美股期權交易戰略專家 張永恒

張永恒(Wallace),CFA,是一位經驗豐富的分析師,擁有超過15年的行業經驗,連續多年以來,他被權威刊物評為頂尖的互聯網分析師,並參與了13家上市公司的成功上市籌集工作。

在過去幾年中,Wallace從行業研究發展到宏觀量化分析,並開發了一套成功的美股期權交易戰略。他的投資組合在連續多個季度中保持增長,2023年增長率達到了23%。他希望在這裡與大家分享如何運用期權來提升投資組合的增長,並降低風險。無論是在牛市熊市,他希望大家都能夠獲得收益。