年輕時,常聽到別人形容香港為「彈丸之地」。香港陸地總面積為1115平方公里,約五分之一上海市大,十五分之一北京市大。在全國城市排名中,這個特別行政區真的不算大。但更有趣的是,在我們這個面積不大的地方上,有超過75%地方是屬於草地/荒地、林地/灌叢/農地/濕地。利用作為住宅用途的土地只佔總面積的6.9%。

跟我們同是也面對面積限制的新加坡,他們已利用作住宅用途的土地比例就佔她們的整體面積約14%。這個土地資源分配政策上的差異,就令最終可以用上蓋房的土地資源有著極大的分別,大家平均居住面積在兩個城市中因而亦有明顯的差距。聰明的讀者可能立刻會說,香港一直奉行高地價政策,土地資源當然會奇貨可居,如果不是這樣,你要交的稅款一定遠遠超過現在許多啊。

白吃蓮蓬

世上事確實難以兩全成美?低稅率高地價在過去為庫房累積了可觀的儲備。同時之間,彈丸之地的香港亦成就了數量不少的世界級富豪,若以人口密度計算,香港富豪的比例應是全球之前列。當年看懂形勢的一群人,將這門地產生意推向極致,香港因而連續13年成為全球樓價最難負擔城市,樓價對收入的比率為18.8倍(Demographia 國際樓價負擔能力報告)。而且,這發展方式,亦成了不少內地城市的仿效對象,成就了內地版的地產風雲。

這些資產價值擴張帶來的盛勢,亦不可能是白吃蓮蓬的。房地產價格高,令各行各業的經營成本百上加斤,在收入明顯不高漲之際,相應的經營利潤就會偏低。因此,有作者認為,這情況將香港的未來掏空了。現時香港各樣成本高已經是一項不爭的事實,但單單以此就判定香港之未來。只可引用近期裘千丈常用的一句話:「也未可知!」

從投資的角度,資產的價值取決於資產所產生的現金流,再利用折現率(discount rate)轉換成現時的價值。所以在房地產投資上,從租金產生出來的未來現金流是一個影響資產價值的重要考慮因素。市場對未來資產價值的意見分歧,其中一個原因,往往就是對未來租金走向的不同判斷。有分析指出,現時住戶房地產的總租金回報率約為3.2%。

另外,縱使房價在過去一段時間持續下滑,租金金額不但沒有下跌,而且在更多的市場需求推動下,有著溫和的升幅。因此,他們相信房地產價格的調整已經進入尾聲。不過,筆者擔心「價落租升」的現象,如果經濟並未能如願持續恢復起來,租金下行的壓力就會陸陸續續出現,到時候,資產價值的壓力就會更加顯著了,大家不可不察 !

跟「撤辣」同一效果 ?

除了租金,影響資產價值的另一項主要因素就是利率,因為它會直接影響大家計算折現現金流的折現率。所以,美國聯儲局議息,把美國聯邦基金利率開始向下調,成了不少地產經紀與客戶打開話題的一招好招。

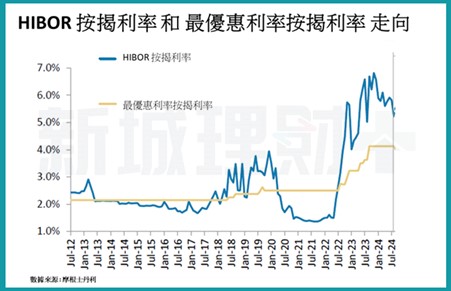

從上圖可以看到,如果從最優惠利率來看,在過去數年的美國利率上升周期中,美息一共上升了5.25%,而香港的最優惠利率只增加了0.875%。因此,美國新一輪的減息周期縱使開打,香港最優惠利率的調整相信不會立即跟隨。不過,對息差更敏感的一個月香港銀行同業拆息(HIBOR),將會跟隨美國息率下調的步伐,有利現時高於最優惠利率按揭的HIBOR按揭用家。

根據分析師的報告,他們預期今年美國聯邦基金利率有機會在年底前下降0.75%,而在明年中,更有望再下調另外100個基點,使得今次的減息周期可以有1.75%的調整幅度。如果這預測較準確的話,香港的HIBOR利率有機會在明年中回到2022年間的水平——約為2.75%,屆時HIBOR 的按揭利率就約為4.0%,跟3.2%總租金回報率的差距就因而可以收窄,有助減慢現時房地產價格的跌勢,甚至有預測,有機會出現5%的升幅。

不管以上利率和房價的預測最終能否如願,在實質房地產價格還未開始反映這預期之際,有香港地產股已經率先起步,從之前因業績所創出的低位反彈回來,為牛皮的港股添了一分動力。不過,隨後會否出現 「Sell on Fact」的情況,大家就要拭目以待。

由於股票作為一種投資,富高流動性的優勢,所以,投資者縱然沒有十足把握,亦願意在市場中馳騁一下,錯了亦可以退回來。但房地產市場就不一樣了,君不見現在極難找到一個買家的景況嗎 ? 在這種流動性,再疊加價格高位的情況下,願意追入的買家將少之又少。因此,利率回調這個利好時機,大家應否好好把握像「撤辣」那一波行情般呢 ?

【關於 #何國良】

何國良 Patrick Ho 出生於香港, 曾任沛達投資管理有限公司基金經理,香港賽馬會會員。畢業於香港中文大學,獲得統計學學士和統計學哲學碩士學位。

曾長期擔任明報財經網《基金看天下》專欄作者, 新城電台節目《理解投資》主持人,滬港通投資者教育講座主講者,曾任香港特許金融分析師學會董事,二十餘年致力投入香港內地投資者教育工作。