過去一周,較能觸動到市場的消息,是一條來自外國媒體引述消息報道。消息指中證監、國家稅務總局等內地監管部門,正考慮豁免內地投資者經港股通持有港股,所獲股息所須繳納的20%股息紅利稅。消息一出,兩類型的股票立時成為了市場的寵兒。

首先,在香港上市的內地高息股,股息紅利稅可能因政策而減免,令普羅內地投資者實質收到的股息紅利有機會提高,在同一個股息紅利率的假設下,股價自然可以按比例上揚。

另一方面,如果內地投資者發現在這片港股通的汪洋中,處處生機,預期的回報率有望因為新政而提升,他們將有機會增大配置於港股的比例,以圖獲得更優化的回報。就是這種預期,像香港交易所這類型直接受惠於港股通增量的股票,亦隨著消息的到來而上升。

支持政策 不容置疑

根據中金公司的計算,每年內地政府從港股通徵收的股息稅約有450億港元。如果假設個人投資者佔全部港股通的分額為四分之一,今次建議的股息紅利稅豁免將會令內地政府少收低於100億港元。有投資同行打趣地說,今次的傳聞為香港上市國有企業帶來的市值增幅已經遠遠超於百億,所以這措施絕對划得來啊!

有不少人認為,這措施是中央政府持續支持香港金融發展一系列政策中的其中一環。中央政府對香港的支持就不容置疑,但筆者更要指出的是,今次的計劃可能只是想將過往一直存在的雙重徵稅問題統一下來,避免出現內地個人投資者通過港股通投資紅籌股時的實際股息紅利稅率,因雙重徵稅的問題,出現高於直接到港開戶的內地投資者所付股息紅利稅率這個怪現象而已。

無論如何解讀有關措施,自4月19日,中國證券監督管理委員會公布了五項資本市場對港合作措施後,港股在投資氣氛,成交金額和股價表現都出現顯著的改善,一扭三年多的頹勢。多方都努力試圖去找市場上升的原因,好讓判斷此趨勢能否持續。如果把不同的分析歸納起來,我想較有說服力的有幾個。

首先,中國宏觀經濟表現比市場預期強。因房地產市場過去數年的放緩,宏觀經濟形勢受了相當程度的影響,中國市場投資持續性因而成了困擾大家的一個難題。但今年以來,中國經濟呈現了觸底回升的跡象。原先受房地產價格下跌而出現的低消費增長,經過多年的結構調整,似乎也已進入了尾聲。

而且,舊換新的政策亦促成了一部分消費新增長點,平滑了經濟增速。而更令經濟師刮目相看的是,在西方打壓的情況下,中國出口仍然可以持續看到韌力,改變了部分投資者對市場的看法。另外,在過去一個月中港股市一支獨秀的情形下,長期低配中港股市的策略,令不少主動型投資基金有所受損。從券商的交易數據可以看出,修訂低配策略的進場資金亦跟隨著今次的升浪中出現,令市場交投更見活躍。

經過了多年的「狼來了」,市場普遍的投資者對市況能否持續仍然存疑。所以,要市場可以再走多步,上市公司盈利能力的改善才是王道 !

千里之行,始於足下

取決股市市場表現的其中一個要素,在於投資大眾願意以什麼的估值去買當中股票。當投資者風險胃納高,他們可以以較高的估值去買相關股票,因為他們相信,股票可能帶來的潛在回報吸引,就算價格貴點也值得。反之,就算價格便宜,如果缺乏驅動股價的催化劑,投資者進場的興趣依然不大。這正是不少中國上市企業,就算股息率高達7%至8%,仍然缺乏捧場客的原因,令這一眾股票長期在低估值運行。

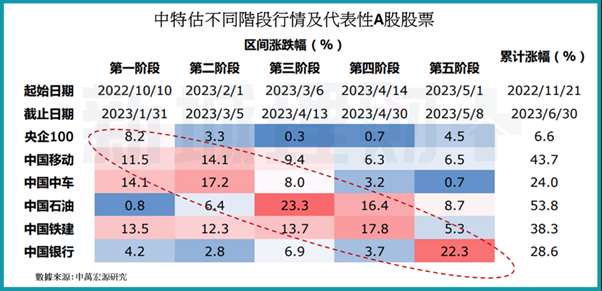

正因如此,時任中國證券監督管理委員會主席易會滿在2022年提出「探索建立具有中國特色的估值體系」– 開啟了內地香港投資界「中特估」的討論。

從上圖可以看到,基金經理在探索「中特估」特質的同時,亦不忘身體力行,參與其中。當然,這些代表性股票的漲幅,並不完全是因為他們「中特估」的屬性,另外的原因仍在於他們本身業務的改善。但自從他們進入了投資者的眼球後,這一年多來,他們的一顰一笑亦較容易牽動投資者的神經。

萬事起頭難,「中特估」這個估值正常化征途亦總算是走了開局重要的一步。如果引用中國經濟發展過程的話去說,「中特估」的發展開始進入深水區,單靠低估值,引入更多資金去拉,不足以持續改變現時狀況,企業改革是至關重要 !

根據申萬宏源的統計,2021和2022年,國資央企分別提供調研2538次和3817次。到2023年,調研次數增加至5246次,增長了37.4%。而且,國資委對央企負責人「一增一穩四提升」的總體要求也是明確的。這種種對管理層的監督將有助企業改革,提升企業整體營運水平,有利估值進一步正常化。筆者相信,7月召開的三中全會將是聚焦改革問題上,「中特估」估值正常化征途將可走更穩更遠 !

【關於 #何國良】

何國良 Patrick Ho 出生於香港, 曾任沛達投資管理有限公司基金經理,香港賽馬會會員。畢業於香港中文大學,獲得統計學學士和統計學哲學碩士學位。

曾長期擔任明報財經網《基金看天下》專欄作者, 新城電台節目《理解投資》主持人,滬港通投資者教育講座主講者,曾任香港特許金融分析師學會董事,二十餘年致力投入香港內地投資者教育工作。